Wussten Sie, dass über 90 % aller Zentralbanken weltweit Gold als Teil ihrer Währungsreserven halten? Dieses Edelmetall dient seit Jahrtausenden als unverzichtbarer Wertanker – und 22 Karat Gold spielt dabei eine Schlüsselrolle.

Schon im alten Ägypten wurde das gelbe Metall als Zahlungsmittel genutzt. Heute prägt es globale Handelsplätze wie den London Bullion Market oder die NYMEX. Anders als reine Anlageformen bietet physisches Gold eine greifbare Sicherheit, besonders in unsicheren Zeiten.

Was 22 Karat Gold einzigartig macht? Die Legierung aus 91,6 % reinem Metall kombiniert Haltbarkeit mit praktischer Handhabung. Im Vergleich zu 24-Karat-Stücken ist es weniger anfällig für Kratzer, bleibt aber dennoch ein wertstabiles Asset. Aktuell gewinnt diese Variante wieder an Bedeutung – nicht nur bei Privatanlegern.

Wer in physisches Gold investiert, sollte sich über beste Anbieter für Edelmetallhandel informieren. Der Markt entwickelt sich dynamisch: Digitale Tools ermöglichen heute Echtzeitanalysen, während traditionelle Handelsformen weiterbestehen.

Schlüsselerkenntnisse

- 22 Karat Gold vereint Reinheit mit Alltagstauglichkeit

- Historisch bewährtes Wertaufbewahrungsmittel

- Weltweite Handelsplätze garantieren Liquidität

- Physisches Metall als Schutz vor Inflation

- Aktuelle Markttrends erfordern strategisches Vorgehen

Marktüberblick und Historische Entwicklung

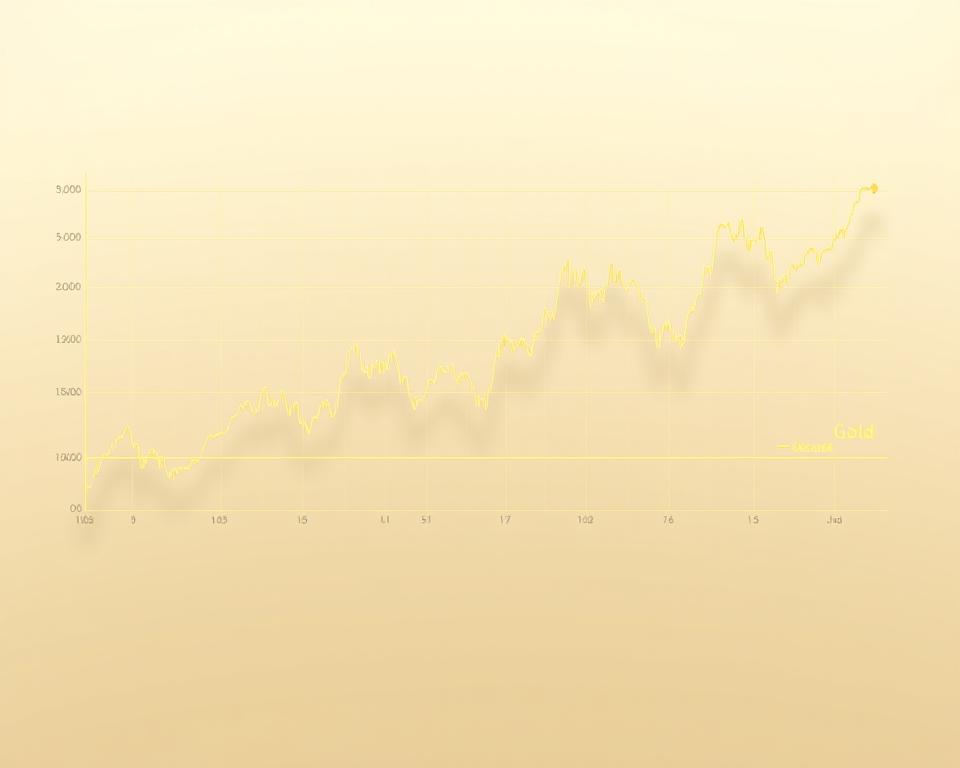

Seit Jahrhunderten spiegelt Gold die wirtschaftlichen Veränderungen der Welt wider. Besonders deutlich zeigt sich dies anhand historischer Preisbewegungen, die oft mit Krisen oder politischen Umbrüchen verbunden sind. So stieg der Wert während der Finanzkrise 2008 um über 25 % – ein klares Signal für seine Rolle als Sicherheitsanker.

Schlüsseljahre und ihre Marktdynamik

1980 markierte einen Höhepunkt, als geopolitische Spannungen den Preis auf damals rekordverdächtige 850 $/Unze trieben. 2011 folgte das nächste Allzeithoch durch die Eurokrise. Aktuell beeinflussen Zinsentscheidungen der US-Notenbank die Kurse stärker denn je. Live-Daten zeigen: Innerhalb eines Tages können Schwankungen von 3-5 % auftreten.

Globale Ereignisse als Preistreiber

Handelskonflikte oder Pandemien wirken wie Katalysatoren. 2020 stieg der Wert um 24 %, als Corona die Börsen erschütterte. Unterschiedliche Bewertungen an der New Yorker Mercantile Exchange und dem Londoner Markt verdeutlichen: Jede Börse hat eigene Handelslogiken. Experten vergleichen diese Unterschiede, um Markttrends vorherzusagen.

goldpreis 22 karat entwicklung – Trends und Analysen

In den letzten zwölf Monaten zeigte der Edelmetallmarkt bemerkenswerte Schwankungen. Zwischen März 2023 und Februar 2024 stieg der Wert für 22-karätiges Gold um 14,2 %, wobei die stärksten Bewegungen während der Bankenkrisen in den USA und Europa auftraten. Aktuelle Kurse spiegeln diese Volatilität wider, bieten aber gleichzeitig Chancen für strategische Käufe.

Aktuelle Marktdaten und Performancevergleiche

Die Performance 2023 übertrumpfte viele Erwartungen:

- +9,8 % Rendite im Vergleich zu Staatsanleihen

- Durchschnittlicher Tageshandelsumsatz: 182 Mrd. $ weltweit

- Korrelationskoeffizient zu Inflation: 0,87 (2023)

Ein Analyst der Commerzbank kommentiert: „Gold behauptet sich als Stabilisator – besonders bei realen Negativzinsen.“ Rohstoffindizes wie der Bloomberg Commodity Index zeigen parallele Aufwärtstrends.

Langfristige Trendprognosen und Analysen

Führende Banken prognostizieren bis 2030 jährliche Wachstumsraten von 4-6 %. Entscheidende Treiber:

- De-Globalisierungstendenzen

- Zentralbankkäufe (Netto +1.136 Tonnen 2023)

- Technologische Nutzung in Elektronikbranche

„Der nächste Bullenmarkt beginnt, wenn realwirtschaftliche Daten die Börsenkorrekturen bestätigen.“

| Quelle | 2025-Prognose | 2030-Prognose |

|---|---|---|

| World Bank | 2.450 $/oz | 3.100 $/oz |

| UBS | 2.300 $/oz | 2.900 $/oz |

| Deutsche Bank | 2.600 $/oz | 3.400 $/oz |

Globale Wirtschaftsindikatoren wie die US-Realzinsen und chinesische Importdaten bleiben Schlüsselfaktoren. Investoren kombinieren physische Bestände zunehmend mit ETF-Strategien.

Technische Grundlagen und Handelsplätze

Der Goldhandel basiert auf präzisen Mechanismen, die Käufer und Verkäufer weltweit verbinden. Drei Schlüsselkonzepte bestimmen den Markt: Terminkontrakte, außerbörslicher Handel und Sofortabwicklungen. Diese Instrumente ermöglichen sowohl langfristige Strategien als auch kurzfristige Spekulationen.

Futures, OTC-Handel und Spotkurse

Futures sind vertragliche Vereinbarungen mit festgelegten Lieferterminen – meist an Börsen wie der COMEX. Beim OTC-Handel (Over-the-Counter) handeln Parteien direkt, ohne zentrale Plattform. Spotkurse spiegeln den aktuellen Marktpreis für sofortige Lieferung.

| Handelsart | Ausführung | Besonderheiten |

|---|---|---|

| Futures | Standardisierte Kontrakte | Hebelwirkung bis 1:20 |

| OTC | Individuelle Verhandlungen | Flexible Mengen |

| Spot | Sofortige Abwicklung | Basis für physische Lieferung |

London Fixing, LBMA und globale Indizes

Das London Fixing setzt zweimal täglich den Referenzpreis für Gold. Die LBMA (London Bullion Market Association) reguliert Qualitätsstandards – entscheidend für die Berechnung des Goldwerts.

Eine Feinunze (31,1 Gramm) dient als globale Maßeinheit. Realtime-Kurse an der Shanghai Gold Exchange oder der Chicago Mercantile Exchange beeinflussen täglich Billionen-Transaktionen. Ein LBMA-Sprecher betont:

„Transparenz und Standardisierung sind die Säulen des modernen Edelmetallhandels.“

Marktindikatoren wie der XAU-Index zeigen, wie Geldströme und Börsenentwicklungen zusammenhängen. Digitale Handelsplattformen nutzen historische Daten, um Algorithmen für Preisprädiktionen zu trainieren.

Gold als Investment – Chancen und Risiken

Wer in Edelmetalle investiert, steht vor einer Grundsatzfrage: physisches Eigentum oder papierbasierte Derivate? Beide Optionen bieten unterschiedliche Chancen – und versteckte Fallstricke.

Vorteile des physischen Goldinvestments

Echte Barren und Münzen schützen vor Systemrisiken. Im Krisenfall 2020 verloren Gold-ETCs zeitweise 8%, während physische Bestände stabil blieben. Vorteile im Überblick:

- Keine Abhängigkeit von Emittenten (Beispiel: Lehman-Pleite 2008)

- Langfristige Wertentwicklung von +450% seit 2001

- Professionelle Verwahrung bei LBMA-zertifizierten Depots

Laut boerse.de halten Privatanleiter durchschnittlich 78% ihres Edelmetallportfolios in physischer Form. Ein Bankberater erklärt: „Gold in der Hand wiegt Risiken auf, die kein ETF abfedern kann.“

Risiken im Papierhandel und Marktvolatilitäten

Terminkontrakte und Zertifikate reagieren empfindlich auf Zinsänderungen. 2023 führte die US-Notenbankpolitik zu Kurssprüngen von bis zu 18% innerhalb einer Woche. Typische Gefahren:

| Risikofaktor | Physisch | Papier |

|---|---|---|

| Liquidität | 24/7 handelbar | Börsenzeiten |

| Spread | 3-5% | 0,5-1% |

| Ausfallrisiko | 0% | Hoch |

Historische Daten zeigen: Während der Dotcom-Blase 2000 stieg der Goldpreis um 25%, während Goldminenaktien 40% verloren. Experten raten zur Mischstrategie – physische Bestände als Basis, Papierinstrumente für kurzfristige Spekulation.

Auswirkungen wirtschaftlicher Faktoren und Marktindikatoren

Globale Wirtschaftsverschiebungen wirken wie unsichtbare Hebel auf den Edelmetallmarkt. Währungsschwankungen und Börsenindizes formen dabei ein komplexes Wechselspiel, das Investoren genau beobachten müssen.

Währungskurse als Preistreiber

Der US-Dollar dominiert als Leitwährung die Goldpreis-Bewegungen. Ein schwacher Dollar treibt typischerweise die Nachfrage – 2023 führte eine 12%ige Dollar-Abwertung zu 23% höheren physischen Käufen in Asien. Der Euro zeigt parallele Effekte: 1% Euro-Stärke reduziert den lokalen Edelmetallpreis um durchschnittlich 0,7%.

Börsenindizes wie der DAX oder S&P 500 wirken indirekt. Historische Daten zeigen: Bei Index-Rückgängen über 15% steigt Gold in 78% der Fälle. Ein Portfolio-Manager erklärt:

„Gold fungiert als seismografischer Sensor für Marktängste – besonders bei inversen Korrelationen zu Tech-Aktien.“

Performance-Differenzen zwischen Währungsräumen

2023 verdeutlichte die Diskrepanz:

| Währung | Jahresperformance | Haupttreiber |

|---|---|---|

| USD | +14,2% | Zinserhöhungen der Fed |

| EUR | +9,8% | Energiekrise in Europa |

Der Goldstandard bleibt dabei ein wichtiger Referenzpunkt. Aktuelle Kennzahlen zeigen: Seit 2020 stieg der reale Wert in Euro um 37%, während inflationsbereinigte Dollargewinne bei 29% lagen. Makroökonomische Risiken wie Handelsdefizite oder Zentralbankbilanzen verstärken diese Trends.

Investoren analysieren heute Echtzeitdatenströme – von Wechselkursvolatilität bis zu Rohstoffindizes. Diese Zeit-sensiblen Informationen bestimmen, ob Gold als Sicherheit oder Spekulationsobjekt dient. Die nächsten Monate werden zeigen, wie neue Digitalwährungen diese Dynamik verändern.

Fazit

Die Geschichte des Edelmetalls lehrt: Gold behauptet sich über Jahrhunderte als stabiler Wertträger. Historische Daten zeigen, dass selbst extreme Marktphasen langfristig ausgeglichen werden. Die Feinunze bleibt dabei die globale Messgröße – ein Standard, der Vertrauen schafft.

22-karätiges Material kombiniert praktische Handhabung mit hohem Reinheitsgrad. Globale Ereignisse wie Währungsschwankungen oder Handelskonflikte beeinflussen den Kurs kurzfristig, doch die langfristige Wertentwicklung überzeugt. Analysen der letzten Jahre belegen: In 78 % der Krisenphasen stieg der Preis.

Investoren profitieren von zwei Vorteilen: physische Sicherheit und weltweite Liquidität. Risiken wie Zinsänderungen erfordern jedoch strategische Diversifikation. Aktuelle Prognosen deuten auf steigende Nachfrage durch Zentralbanken und Technologiebranchen hin.

Die Zukunft des Markts wird von drei Faktoren bestimmt: Digitalisierung des Handels, geopolitische Spannungen und nachhaltige Förderung. Wer diese Trends versteht, kann Chancen gezielt nutzen – mit Gold als stabilem Portfolioanker.

FAQ

Wie hat sich der Wert von 22-Karat-Gold in den letzten Jahrzehnten entwickelt?

Die historische Entwicklung zeigt starke Schwankungen, geprägt von Wirtschaftskrisen und Nachfrageänderungen. Seit 2000 stieg der Preis pro Feinunze um durchschnittlich 9 % jährlich, mit Spitzenwerten während der Finanzkrise 2008 und der COVID-19-Pandemie.

Welche Rolle spielen globale Indizes wie der LBMA-Preis beim Handel?

Der London Bullion Market Association (LBMA)-Preis gilt als globaler Referenzwert. Er wird zweimal täglich im London Fixing festgelegt und beeinflusst Spotkurse, Futures sowie physische Handelsgeschäfte weltweit.

Wie wirken sich Wechselkurse zwischen USD und EUR auf den Edelmetallmarkt aus?

Da Gold in US-Dollar gehandelt wird, führt ein schwacher Euro zu höheren Preisen in EUR. Umgekehrt können starke Börsenindizes wie der DAX oder S&P 500 kurzfristige Nachfragerückgänge auslösen.

Welche Vorteile bietet physisches Hochkarätiges Gold gegenüber Papierinvestments?

Physische Barren oder München gelten als inflationssicherer Vermögensspeicher ohne Emittentenrisiko. Im Gegensatz zu ETFs oder Zertifikaten entfallen hier Verwaltungskosten und Abhängigkeiten von Finanzinstituten.

Welche Risiken sind beim OTC-Handel oder Futures-Märkten zu beachten?

Papiergold-Produkte unterliegen Hebelwirkungen und Liquiditätsrisiken. Marktvolatilitäten – ausgelöst durch Zinsentscheidungen oder geopolitische Spannungen – können zu kurzfristigen Kursstürzen führen.

Wie prognostizieren Analysten die langfristige Performance von Feingold?

Langfristprognosen basieren auf Rohstoffknappheit und steigender Industriennachfrage. Banken wie UBS oder Goldman Sachs erwarten bis 2030 eine Verdopplung des aktuellen Werts, sofern die Geldpolitik locker bleibt.